Strategie d’ingresso nel mercato filippino

A cura dell’Italian Desk di Dezan Shira & Associates

Grazie al Foreign Invetmenst Act del 1991, modificato nel 2015, la maggior parte dei settori nelle Filippine sono più che aperti a ricevere investimenti diretti esteri, tanto da offrire, nella maggior parte dei casi, il 100 percento alla proprietà straniera. Il Paese è riuscito ad attrarre oltre USD 7 miliardi di IDE nel 2016, il 25 percento in più rispetto all’anno precedente. L’indagine condotta dall’ UNCTAD World Investment Prospects colloca le Filippine all’undicesimo posto tra i Paesi ospitanti più promettenti per gli investimenti nel periodo tra il 2016 e il 2018. Al fine di sfruttare al meglio le vantaggiose condizioni del Paese, come ad esempio il diffuso uso della lingua inglese e l’accesso alla Comunità Economica dell’ASEAN, bisogna innanzitutto scegliere la strategia più efficace per entrare nel mercato filippino.

Servizi correlati: Consulenza Pre-Investimento e di Strategia d’Ingresso

Servizi correlati: Consulenza Pre-Investimento e di Strategia d’Ingresso

Le strategie d’ingresso

Chi decide di investire nelle Filippine può scegliere tra diverse strategie d’ingresso, ciascuna delle quali è disciplinata da differenti norme e come tale ciascuna è adatta a diverse funzioni e tipologie di business. Di seguito verranno presentate le quattro strategie d’ingresso più utilizzate dagli investitori stranieri.

Società di capitali (Corporation)

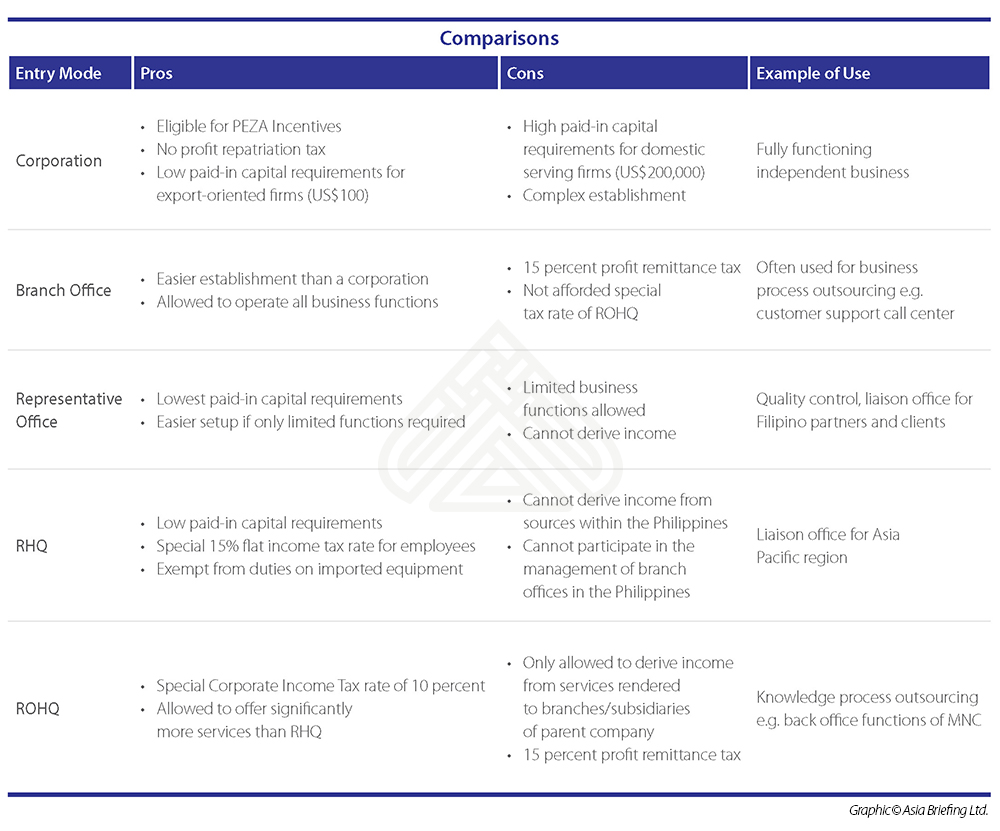

La società può entrare nelle Filippine attraverso la costituzione di una società di capitali (corporation), registrandosi come una nuova entità legale presso la Commissione per i Titoli e gli Scambi (Securities and Exchange Commission). La struttura di una società di capitali è tale da permettere la separazione delle singole attività dei soci da quelle della compagnia. Esistono due tipi di società di capitali:

• Società di capitali filippina: 60 percento minimo di partecipazione azionaria filippina;

• Società di capitali locale di proprietà straniera: oltre il 40 percento di partecipazione azionaria straniera.

È importante saper distinguere i due tipi di società in particolare per quanto riguarda la proprietà terriera e gli incentivi fiscali. Le società di capitali possono svolgere tutte le attività di una società e sono generalmente a scopo ti lucro. Secondo la guida “Doing Business” della World Bank, istituire una società di capitali richiede un processo lungo e complesso di almeno 28 giorni, quattro giorni in più rispetto alla media generale nell’area Asia Pacifica.

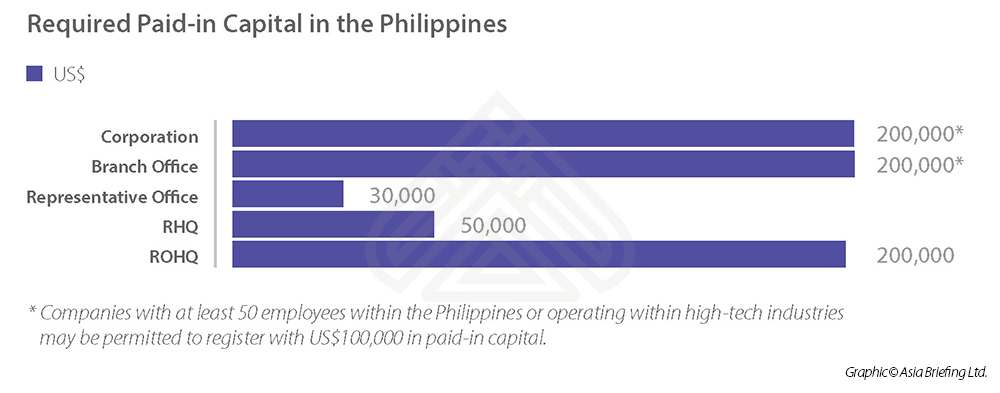

Le società di capitali straniere che servono il mercato filippino richiedono un minimo di cinque azionisti e almeno USD 200.000 del capitale sociale. Il capitale sociale può essere ridotto a USD 100.000 se la società svolge attività high-tech o impiega cinquanta dipendenti diretti. Se è una società che si occupa di export (esportando almeno il 60 percento dei propri beni e servizi) il capitale richiesto verrà significativamente ridotto a PHP 5.000 (equivalente a USD 100).

Le società di capitali straniere sono sottoposte allo stesso regime fiscale applicato a quelle locali: il 30 percento dell’imposta sul reddito della società e il 12 percento dell’IVA sulle vendite locali. Le società di capitali straniere possono registrarsi per numerosi incentivi fiscali presso l’Autorità Filippina per le Zone Economiche.

Branch Office

Un branch office è una sussidiaria a scopo di lucro appartenente a una società straniera che svolge attività nelle Filippine per conto della società madre. Questa è la struttura tipica per il business process outsourcing, come per i call center o i back office per le multinazionali, ubicati nelle Filippine per i bassi salari e per il vasto numero di manodopera in grado di parlare inglese. La costituzione di un branch office richiede quattro settimane a partire dal momento della presentazione della domanda presso la Commissione per i Titoli e gli Scambi.

Come per le corporation, i requisiti di capitale sono di USD 200.000 per le società operanti nel mercato nazionale e PHP 5000 (USD 100) per le società che si occupano di export. Le imposte applicate sono simili a quelle dei branch offices, con il 30 percento dell’imposta sul reddito della società e il 12 percento dell’IVA sulle vendite locali. Tuttavia, i branch offices devono pagare il 15 percento in più per l’imposta sul rimpatrio degli utili alla società madre.

Ufficio di rappresentanza

Un ufficio di rappresentanza si differenzia dal branch office per il fatto di non essere legalmente autorizzato a generare profitto. La funzione chiave dell’ufficio di rappresentanza è quella di svolgere attività di liaison tra la società madre e i clienti o i partner nelle Filippine. Il capitale minimo da versare per un ufficio di rappresentanza si aggira intorno ai USD 30.000 versati dalla società madre. Il tempo medio richiesto per la costituzione di un ufficio di rappresentanza è simile a quello impiegato per costituire il branch office, ovverosia tre o quattro settimane dalla data di presentazione della domanda.

Headquarter regionali

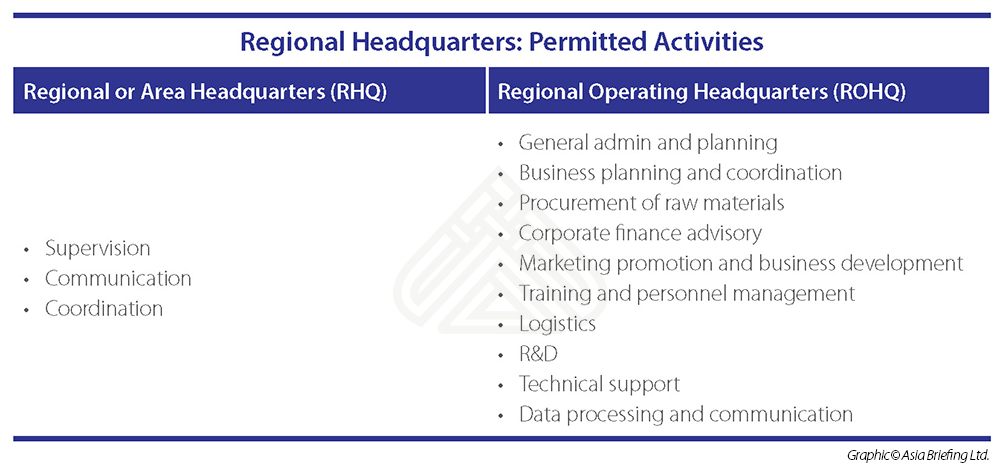

Ci sono due modelli diversi di headquarter regionali: gli headquarter regionali (Regional Headquarters, RHQ) e gli headquarter regionali operativi (Regional Operating Headquarters , ROHQ). Il grafico sottostante mostra quali attività sono legalmente permesse per entrambi.

I RHQ sono uffici appartenenti a una società di capitali straniera e non possono generare profitti. Ai RAHQ non è consentito partecipare ad alcun tipo di attività di gestione, di marketing o di vendita per conto dei branch offices sul territorio o della società madre. Come per gli uffici di rappresentanza, lo scopo principale dei RHQ è quello di essere un centro di coordinazione e di comunicazione per le sussidiarie, gli affiliati e per le branch nell’area dell’Asia Pacifico. Il capitale minimo da versare è di USD 50.000, da utilizzare per la gestione dell’ufficio. Il personale straniero con posizione manageriale o tecnica sarà tenuto a versare un’imposta equivalente al 15 percento dell’ammontare lordo del salario piuttosto di essere tassato secondo il sistema d’imposta a livelli sui redditi.

Al contrario, un ROHQ è un ufficio di una multinazionale generalmente impiegato per attività di back-office. I ROHQ possono generare profitto solo dagli affiliati della società madre e beneficiano di un tasso d’imposta sul reddito delle società del 10 percento sul reddito netto imponibile. Inoltre, il 12 percento dell’IVA è pagabile sulle vendite locali, mentre l’imposta sul rimpatrio degli utili è del 15 percento. Come per i ROHQ, la ritenuta d’acconto finale sul reddito degli impiegati con posizioni manageriali o tecniche può essere pagata al posto dell’imposta sul reddito standard. Il capitale minimo da versare per i ROHQ è di USD 200.000.

|

Asia Briefing Ltd. è una controllata di Dezan Shira & Associates. Dezan Shira & Associates è una società di consulenza specializzata nell’assistenza agli investimenti diretti esteri per le società che intendono stabilire, mantenere e far crescere le loro operazioni in Asia. I nostri servizi includono consulenza legale e strategica all’investimento, costituzione e registrazioni societarie, tenuta contabile con redazione di bilanci periodici ed annuali, consulenza fiscale e finanziaria, due diligence, revisione contabile, gestione tesoreria, libri paga e personale, transfer pricing, consulenza IT, sistemi gestionali, deposito marchi e servizio visti. Per maggiori informazioni vi invitiamo a contattarci al seguente indirizzo: italiandesk@dezshira.com o a visitare il nostro sito: www.dezshira.com. Per rimanere aggiornati sugli ultimi trend degli investimenti e del business in Asia, iscrivetevi alla nostra newsletter per ricevere notizie, commenti, guide e risorse multimediali.

|

Gestire la contabilità in Vietnam

Gestire la contabilità in Vietnam

In questo numero di Vietnam Briefing delineiamo la struttura di base delle norme contabili in vigore, approfondiamo il tema dei principi contabili vietnamiti esistenti evidenziando le differenze esistenti con i principi contabili internazionali. Infine, il nostro esperto contabile fornisce alcune preziose informazioni per assicurarsi di rispettare le norme vietnamite.

Revisione fiscale e compliance in Vietnam

In questo numero di Vietnam Briefing, mostriamo le più recenti modifiche alle procedure di revisione e forniamo indicazioni su come garantire che le attività di compliance siano completate in modo efficiente ed efficace. Ci soffermeremo in particolare: all’avvicinamento dei VAS vietnamiti agli IFRS, all’emergere del pagamento elettronico delle imposte (e-filing), e alle procedure di audit e compliance per le imprese di proprietà straniera e per gli uffici di rappresentanza.

Rimpatriare gli utili dal Vietnam

La rimessa degli utili dal Vietnam può rivelarsi un processo complesso e laborioso anche per gli investitori più esperti. In questo numero di Vietnam Briefing, presentiamo i regolamenti esistenti in materia di trasferimenti degli utili e forniamo una guida su come rispettare le relative norme. Inoltre, introduciamo gli organi governativi competenti e forniamo consigli esperti sulla gestione delle perdite.

- Previous Article Guida ai permessi di lavoro per lavoratori stranieri a Singapore

- Next Article Fare start-up a Singapore