Riforma fiscale in Cambogia: un’analisi

A cura dell’Italian Desk di Dezan Shira & Associates

L’aggiornamento della Legge sulla Gestione Finanziaria in Cambogia per il 2017 riflette i continui tentativi del governo di rinnovare il sistema fiscale del Paese e di includere nel regime fiscale le imprese che lavorano nell’economia informale offrendo incentivi ai piccoli contribuenti. Le revisioni, che sono entrate in vigore il primo gennaio, offrono aliquote inferiori per piccole e medie imprese che mantengono una contabilità di qualità. Le nuove norme rientrano in una serie di riforme fiscali che è iniziata nel 2013 con l’obiettivo di aumentare la capacità del gettito fiscale statale e per regolare meglio l’ingente economia informale in Cambogia. Un’attuazione efficace aiuterà gli investitori stranieri a competere con le aziende locali, che possono offrire tariffe più basse per i loro servizi ignorando i loro obblighi fiscali.

Una situazione di squilibrio

Sebbene in teoria le leggi cambogiane siano aperte e favorevoli a investimenti esteri, in pratica il contesto imprenditoriale del Paese presenta delle sfide notevoli per gli operatori dall’estero. Generalmente, gli investitori stranieri che operano in Cambogia aderiscono alle leggi scritte e ai requisiti di conformità, pagando le relative tasse. Tuttavia, il governo ha faticato a lungo ad assorbire una parte considerevole dell’economia locale nel vero regime fiscale, che crea una distribuzione ineguale degli oneri fiscali.

All’inizio del 2016, una modifica alla Legge sulla Tassazione ha eliminato il regime fiscale approssimativo (ETR, dall’inglese Estimated Tax Regime), che ha rappresentato una delle riforme fiscali più rilevanti degli ultimi anni. Coloro che operano secondo il regime fiscale reale cambogiano hanno dovuto sopportare una distribuzione ineguale degli oneri fiscali nell’ambito dell’ETR, con obblighi che includevano una ritenuta fiscale sull’affitto del 10 per cento, imposta sui salari tra lo zero e il 20 per cento, imposta sul reddito del 20 per cento e l’obbligo di imporre ai propri clienti 10 per cento di IVA per la fornitura di beni e servizi. Per contro, nell’ambito dell’ETR, i piccoli contribuenti fuori dal regime formale erano in grado di negoziare i loro obblighi con gli esattori in base a stime sulle loro imposizioni mensili, che solitamente si aggiravano intorno al 2 per cento. Inoltre, i contribuenti del regime fiscale reale dovevano pagare un 15 per cento aggiuntivo per i servizi forniti dai contribuenti non registrati, aggiungendo un ulteriore onere per i contribuenti in regola.

Sebbene l’ETR fosse progettato per incoraggiare i piccoli contribuenti nell’economia informale a pagare le tasse con un approccio più flessibile che non richiedesse una contabilità formale, in pratica non ha fatto che scoraggiare l’ingresso delle imprese nel sistema fiscale formale. I contribuenti ETR pagavano un onere fiscale di molto minore rispetto ai contribuenti del regime reale, e così non avevano incentivi a registrarsi ufficialmente. Coloro che non erano davvero piccoli contribuenti spesso sottostimavano il proprio reddito o evitavano la registrazione per sfuggire agli obblighi fiscali. Inoltre, il sistema incoraggiava la corruzione, poiché facilitava la riscossione di tangenti in cambio di un basso accertamento fiscale. Infatti, l’alto grado di corruzione in Cambogia (150° su 168 Paesi secondo Transparency International) ha condotto a inefficienza burocratica e costi imprevisti. Secondo il Phnom Penh Post, circa il 60 per cento delle risorse del Dipartimento Fiscale Generale erano spese nel riscuotere meno dell’1 per cento del gettito fiscale.

SERVIZI CORRELATI: Fiscalità e dichiarazioni

SERVIZI CORRELATI: Fiscalità e dichiarazioni

Le riforme fiscali recenti

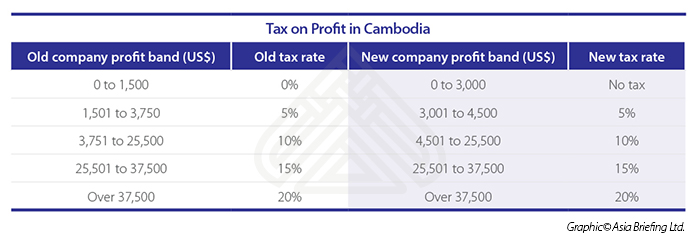

L’emendamento alla Legge sulla Tassazione ha raggruppato i contribuenti in un sistema a tre livelli distinguendoli tra piccoli, medi e grandi. I piccoli contribuenti sono definiti come imprese individuali con un fatturato compreso tra i USD 65.000 e i USD 175.000; i medi contribuenti sono imprese con un fatturato tra i USD 175.000 e i USD 500.000; e i grandi contribuenti sono quelli che superano i USD 500.00 o sono registrati come Progetto d’Investimento Qualificato. Il governo ha anche introdotto una serie di esenzioni e incentivi fiscali per alleggerire gli oneri delle imprese che passano al regime fiscale formale, come obblighi IVA ridotti. Per esempio, i piccoli contribuenti non devono pagare il 15 per cento sui servizi forniti dai contribuenti non registrati. Il governo ha anche creato un regime fiscale progressivo sull’utile per incoraggiare i contribuenti a inserirsi nel sistema formale. Al posto di un’imposta del 20 per cento fisso sull’utile della società, l’imposta progressiva è basata su parametri variabili, in base all’entità dei profitti. I livelli di profitto sono stati aggiornati di recente per ridurre ulteriormente gli obblighi dei piccoli contribuenti e incoraggiarli a registrarsi formalmente.

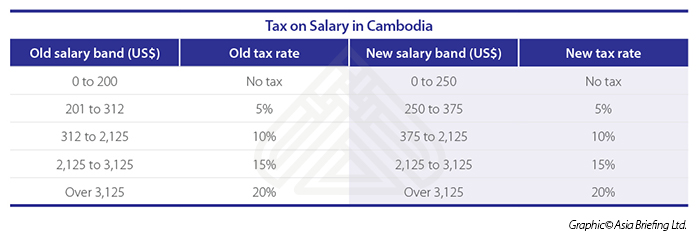

Accanto alle nuove aliquote fiscali progressive, che interessano soprattutto imprese con margini minori, la disposizione aggiornata include una nuova tassa mensile a scaglioni sui salari per i dipendenti. Come le aliquote fiscali progressive per i profitti della società, le nuove aliquote sono progettate per alleggerire gli oneri fiscali delle retribuzioni più basse.

In aggiunta all’aggiornamento delle fasce e dei tassi sia per le società che per i dipendenti, sono state prese diverse altre misure per alleggerire gli obblighi fiscali di piccoli e medi contribuenti, al fine di sviluppare un’economia più formale. Per esempio, le imprese possono essere idonee a un’esenzione da una “Tassa Minima”, che rappresenta l’1 per cento del fatturato annuale di tutte le tasse eccetto l’IVA, se l’impresa mantiene una registrazione della contabilità appropriata e se fa verificare la sua scheda finanziaria dall’esterno. Il governo sta anche istituendo un sistema di classificazione per premiare i contribuenti che si attengono ai loro obblighi fiscali, per esempio rispettando le scadenze delle dichiarazioni dei redditi e conservano i documenti legali richiesti. In una scala a 20 punti, 10 punti o meno rientrano nel livello bronzo, da 11 a 15 argento, e 16 o più oro. Mentre gli incentivi specifici per il raggiungimento di livelli alti non sono stati ancora annunciati, dimostrano comunque gli sforzi continui del governo per incoraggiare le imprese a pagare correttamente le tasse.

LETTURE CORRELATE: Uno sguardo al mercato ASEAN: manifattura nelle Filippine, agricoltura in Cambogia e tessile in Indonesia

LETTURE CORRELATE: Uno sguardo al mercato ASEAN: manifattura nelle Filippine, agricoltura in Cambogia e tessile in Indonesia

Uno sguardo al futuro

Sembra che le riforme fiscali in Cambogia stiano lentamente aiutando il Paese a sviluppare un sistema fiscale più rigoroso e formalizzato, e quindi a creare un contesto imprenditoriale più efficiente e prevedibile. Nei primi dieci mesi del 2016, il governo cambogiano ha riscosso USD 1,3 miliardi in tasse – un aumento del 21 per cento rispetto all’anno precedente e di molto maggiore rispetto alla cifra irrisoria riscossa nel 2006 (USD 600 milioni). La Banca Mondiale ha previsto per il 2016 un gettito fiscale corrispondente al 18,8 per cento del PIL della Cambogia, rispetto al 10 per cento del 2011. Gli investitori stranieri e il resto del settore imprenditoriale formale si sono lamentati a lungo dello squilibrio nella competizione con attori dell’economia informale, che riducono leggi e obblighi per guadagnare vantaggio sul prezzo di beni e servizi. Inoltre, grazie alle maggiori entrate, il governo cambogiano ha più risorse a sua disposizione per investire in aree come infrastrutture, educazione e protezione ambientale. Se investiti correttamente, questi fondi potranno stimolare la crescita del Paese e favorire le imprese che vi operano.

Tuttavia, i tentativi della Cambogia di riformare profondamente il sistema fiscale sono tutt’altro che conclusi. Nonostante il governo miri a integrare l’economia informale nel sistema fiscale formale attraverso diversi incentivi, molti contribuenti esitano a compiere il salto. I piccoli contribuenti non solo diffidano del governo e temono di esporsi all’estorsione di funzionari corrotti, ma temono anche che pagare le imposte possa diventare troppo complicato, specialmente poiché gli stessi funzionari di grado inferiore non sono del tutto informati riguardo alle imposte regolamentazioni. Pagare le tasse in Cambogia richiede 40 pagamenti l’anno, che è quasi il doppio della media dei Paesi dell’Asia Pacifica e quasi quattro volte rispetto ai paesi dell’OCSE. Spesso anche chi è nell’economia formale trova difficile attenersi alle norme – per esempio, sebbene le imprese ora debbano registrarsi online, il Ministero del Commercio cambogiano ha dichiarato che solo la metà di loro lo avrebbe fatto. Nonostante ciò, per quello che può essere ancora considerato un mercato relativamente inesplorato e con un basso livello di sviluppo, la Cambogia ha fatto notevoli progressi nello sviluppo di un contesto imprenditoriale più semplice e le recenti riforme fiscali sono un altro passo in questa direzione.

|

Asia Briefing Ltd. è una controllata di Dezan Shira & Associates. Dezan Shira & Associates è una società di consulenza specializzata nell’assistenza agli investimenti diretti esteri per le società che intendono stabilire, mantenere e far crescere le loro operazioni in Asia. I nostri servizi includono consulenza legale e strategica all’investimento, costituzione e registrazioni societarie, tenuta contabile con redazione di bilanci periodici ed annuali, consulenza fiscale e finanziaria, due diligence, revisione contabile, gestione tesoreria, libri paga e personale, transfer pricing, consulenza IT, sistemi gestionali, deposito marchi e servizio visti. Per maggiori informazioni vi invitiamo a contattarci al seguente indirizzo: italiandesk@dezshira.com o a visitare il nostro sito: www.dezshira.com. Per rimanere aggiornati sugli ultimi trend degli investimenti e del business in Asia, iscrivetevi alla nostra newsletter per ricevere notizie, commenti, guide e risorse multimediali.

|

Import & Export in Vietnam: settori chiave e accordi di libero scambio

In questo numero di Vietnam Briefing, esaminiamo gli aspetti chiave dell’import e dell’export del Paese, focalizzato sul tessile, sulla telefonia e sulla componentistica delle automobili. Inoltre, analizziamo le opportunità per il Vietnam alla luce della sua inclusione in blocchi commerciali regionali multilaterali, prima di esaminare l’Accordo di Libero Scambio tra l’Unione Europea e il Vietnam nel dettaglio. Infine, diamo una panoramica dei requisiti per la creazione di una società commerciale in Vietnam.

Revisione fiscale e compliance in Vietnam

In questo numero di Vietnam Briefing, mostriamo le più recenti modifiche alle procedure di revisione e forniamo indicazioni su come garantire che le attività di compliance siano completate in modo efficiente ed efficace. Ci soffermeremo in particolare: all’avvicinamento dei VAS vietnamiti agli IFRS, all’emergere del pagamento elettronico delle imposte (e-filing), e alle procedure di audit e compliance per le imprese di proprietà straniera e per gli uffici di rappresentanza.

Rimpatriare gli utili dal Vietnam

La rimessa degli utili dal Vietnam può rivelarsi un processo complesso e laborioso anche per gli investitori più esperti. In questo numero di Vietnam Briefing, presentiamo i regolamenti esistenti in materia di trasferimenti degli utili e forniamo una guida su come rispettare le relative norme. Inoltre, introduciamo gli organi governativi competenti e forniamo consigli esperti sulla gestione delle perdite.

- Previous Article An Introduction to Doing Business in ASEAN 2017

- Next Article Thailandia: Quali prospettive di investimento nel 2017